“宁王”怎么了?

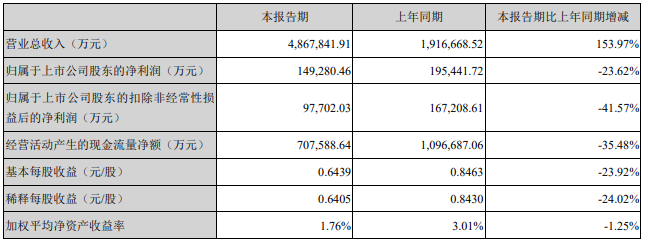

“2022年第一季度实现营业收入486.7亿元,同比增长153%;归母净利润为14.93亿元,同比下降23.62%;毛利率达到14.38%,同比降低12.8%。”这是宁德时代刚刚交出的最新成绩单。

外界很容易看到,5个月前宁德时代市值一度冲上1.6万亿高点,如今这一数字蒸发了近7000亿;却鲜少有人知悉,在电池原材料飙升的第一季度,宁德时代没有跟风涨价,转嫁成本。

“公司出于维护行业健康角度,前期承担了较大的原材料价格涨幅。”电话会议上一句轻描淡写的解释,背后却是独自扛下了剧增的成本。或许,这种举动也就只有霸气如“宁王”才有实力做到。

今年以来,电池江湖腥风血雨,虽然宁德时代仍然稳居全球动力电池第一,但内有一众电池独角兽追赶,外有以LG新能源为代表日韩巨头虎视眈眈。拒绝内卷,宁德时代依旧大手笔投入研发,同时默默开辟新赛道,开始抢占下一个电池时代。

扛了一个季度没涨价,

宁德时代还好吗?

显然,宁德时代最近遇到了成长的烦恼。

从财报可以看出,宁德时代在营收方面一如既往地强势增长,甚至是翻倍,但一个看似尴尬的情况也摆在面前——增收不增利。

背后答案可以从财报中找到——成本激增。宁德时代在财报中坦言,一是销售增长带来的成本增加;二是游材料价格上涨造成的成本上升。具体来看,2021年宁德时代动力电池系统的成本较上年同期上涨146.45%;锂电池材料业务成本,同比上涨324.32%。

这是所有动力电池企业都正在面临的挑战。数据显示,国内电池级碳酸锂价格在3月2日突破50万元/吨,相比年初上涨约67%;从1月的30万元/吨涨至40万元/吨用了一个月时间,而从40万元/吨涨至50万元/吨仅用了20天左右。整个2022年一季度,碳酸锂平均价格同比上涨高达惊人的470%。

面对巨大挑战,宁德时代的选择令人出乎意料。与其他厂商纷纷抬高电池价格不同的是,宁德时代在第一季度“打落牙齿和血吞”,并没有向下游市场传导压力,而是独自承担了前期较大的原材料价格涨幅。

直至最近情况更为严峻了,宁德时代才开始寻求分担,“由于以碳酸锂为代表的原材料涨幅过大,公司不得不和客户友好协商,共同应对供应链成本压力。”宁德时代在投资者电话会中透露。

换言之,宁德时代硬是抗了一个季度没涨价。

为何要这样做呢?其实作为全球动力电池霸主,宁德时代涨价的话语权、空间显然更大。正所谓“能力越强,责任越大”,宁德时代之所以选择自己承担,恰恰是因为深知一旦突然释放涨价,势必牵一发而动全身,将对行业信心带来巨大影响。这一点在电话会中也得到了印证,宁德时代强调之所以不涨价,“是出于维护行业健康角度。”

今天这样的一幕,宁德时代此前也担忧过,所以早在数年前就开始了未雨绸缪的布局。

资料显示,早在2016年,宁德时代就收购了北美锂业部分股权,并于2018年3月完成控股;随后在2019年9月,宁德时代出资5500万澳元,拿下了澳大利亚锂矿企业Pilbara Minerals的8.5%股份,成为后者第三大股东;2020年9月,宁德时代以858万加元(约合人民币4400万元)入股加拿大矿产巨头Neo Lithium。

宁德时代在国内同样动作频频。今年2月,宁德时代子公司四川时代与甘孜州投资集团、宜宾三江汇达公司、四川省天府矿业公司在成都签订合资协议。合作项目包括各方将在符合国家战略性矿产安全保障前提下,加快全省锂矿资源勘查开发,增加锂资源供给。

4月21日,宁德时代发布消息称,控股子公司宜春时代以8.65亿元的报价成功竞得江西省宜丰县圳口里-奉新县枧下窝矿区陶瓷土(含锂)探矿权。据介绍,该矿探矿权面积6.44平方公里,推断瓷石矿资源量96025.1万吨,伴生锂金属氧化物量265.678万吨。

可以看出,宁德时代为了应对上游原材料卡脖子问题,已经做了相应准备。宁德时代董秘蒋理也表示,“随着产能释放,价格的回落应该是趋势之中的事,预计今年下半年供需关系会得到比较好的扭转。”

这意味着,当上游原材料价格回归正常水平,宁德时代的成本支出将相应减少,增收不增利的问题也将迎刃而解。

依旧全球第一,

宁王把韩国对手甩更远了

宁德时代的动力电池王座,依旧稳当。

韩国市场研究机构SNE最新数据显示,全球动力电池2022年一季度装车总量为95.1GWh,较2021年同期增长近一倍。其中,宁德时代在动力电池领域的全球装车量达到33.3GWh,同比增长137.7%;市场占有率达35%,2021年同期为28.5%,仍然领跑全球。

犹记得韩国巨头LG新能源IPO前夕,CEO权英寿一度放话,“我们手中积压了大量订单,预计将在全球市场份额超过宁德时代,成为全球第一。”但就目前而言,权英寿距离兑现他的豪言还需要一段时间,LG新能源今年一季度的市占率为15.9%,不仅同比下滑超过6个百分点,与宁德时代间的差距更是拉大到了近20个百分点。

面对一众虎视眈眈的日韩对手,宁德时代凭借技术构筑了一条宽阔的护城河。

财报显示,今年一季度,宁德时代研发费用达25.68亿元,同比增长117.49%;截至2021年底,研发人员数量已破万,达10079人,同比增长80.24%。其中,拥有博士学历的为170 名、硕士学历有2086名,高于行业平均水准。而在专利方面,宁德时代及其子公司已拥有和正在申请专利总数达到10222项,包括3772项境内专利、673项境外专利,以及正在申请的境内和境外专利合计达5777项。

宁德时代大手笔的研发投入,正转化为一项项研发成果。去年7月,宁德时代发布第一代钠离子电池,其电芯单体能量密度高达160Wh/kg;常温下充电15分钟,电量可达80%以上;在-20°C低温环境中,也拥有90%以上的放电保持率。

彼时,宁德时代研究院副院长黄起森表示,“宁德时代还在持续不断的创新中,下一代钠离子电池能量密度将突破200Wh/kg。”

今年3月,宁德时代的“麒麟电池”来了,即为第三代 CTP 技术。据宁德时代首席科学家吴凯介绍,麒麟电池系统重量、能量密度及体积能量密度继续引领行业最高水平,在相同的化学体系、同等电池包尺寸下,麒麟电池包的电量,相比 4680 系统可以提升 13%。曾毓群也刚刚宣布,麒麟电池计划于今年二季度正式发布。

同时,宁德时代还公布了最新的无热扩散技术。早在2020 年9月,宁德时代就率先在 811 产品上实现了无热扩散。如今,无热扩散技术已经成为行业主流。而宁德时代在 2020 年 8 系产品无热扩散技术量产后,1000km 更高比能的无热扩散技术也将会在 2023 年实现量产。

靠技术说话,一向是宁德时代的风格,也因此收获了一批行业标杆客户,其中不乏特斯拉、现代、福特、戴姆勒、长城汽车、理想、蔚来等多家头部车企。

归根结底,宁德时代本质上仍然是一家科技企业,而不仅仅是一家电池制造商。大手笔的研发投入、雄厚的人才储备、不断推陈出新的核心技术等等,都是宁德时代重回万亿市值的底气所在。

开辟两条超级赛道——换电和储能

宁德时代的边界在哪里?

今年以来,中国电池赛道火爆,“围攻宁德时代”的呼声不绝于耳。两岸猿声啼不住,轻舟已过万重山,然而在一片噪音中,宁德时代悄然迈向了下一个时代。

这是极具里程碑的一幕——今年1月18日,宁德时代旗下换电品牌EVOGO正式发布。该品牌的组合换电方案由换电块、快换站和APP组成,能够为A00-C级乘用车和物流车提供换电服务,并率先在10个城市启动首批EVOGO换电服务。

其中,换电电池被命名为“巧克力换电块”,采用宁德时代CTP技术,单个换电块的能量密度为160Wh/kg,体积能量密度325Wh/L,单块电池可提供续航200km。宁德时代强调,该换电块能够适配全球80%已上市车型,以及未来3年将上市的纯电平台研发车型。

三个月后的4月18日,宁德时代EVOGO换电服务在厦门正式启动,预计将于今年底在厦门完成30座快换站的投建。与此同时,宁德时代还与爱驰汽车强强联手,就EVOGO换电项目展开了合作。

宁德时代入局换电服务的背后,是一片亟待开拓的千亿市场。数据显示,2025年我国换电乘用车销量预计将超280万辆,换电商用车销量将超50万辆;配套换电站需求约28000座,对应765亿元市场规模;配套电池对应388亿元市场规模,对应电力收入2168亿元。

不仅如此,换电模式还为宁德时代补上了最后一块拼图——回收。据统计,每吨磷酸铁锂材料可回收碳酸锂0.23吨;每吨三元材料可回收碳酸锂0.38吨。而随着回收技术的提高,有机构预测到2025年,全球锂资源需求将达170万吨左右,回收供应占比有望增至8%左右。

早在2015年,宁德时代就已出手布局,收购了广东邦普循环,建立了动力电池回收再生体系。而在宁德时代的换电模式下,电池规格得到标准化,换电站成为天然回收渠道。同时,换电站还可以即时对电池状态进行评估检测,一旦达到退役期限,便可直接启动回收程序,从而提高循环效率。据宁德时代相关负责人此前透露,在这套体系中,核心金属总回收率可达99.3%。

有业内人士曾分析,“换电是宁德时代构建商业模式的关键突破口。”届时,宁德时代的电池运营服务,将能够构建一个完整的电池生命周期生态系统,涵盖研发、制造、销售、使用和回收。不仅能够掌握电池全生命周期的数据,同时也将打开更大的想象空间。

此外,宁德时代的手中还有另外一张王牌——储能。

根据Global Data最新发布的报告,到2026年,全球电池储能市场将达到108.4亿美元,其中亚太地区将达到73.3亿美元,约占需求的68%。而中国将受到1200GW的风能和太阳能发电目标的推动,有望在2026年以40.4亿美元的市场份额,领跑全球电池能源存储市场。

宁德时代董事长曾毓群曾公开表示,“能源转化和存储是新能源发展的核心。”显而易见,储能业务对应的增长空间与动力电池业务相似,甚至有可能更大。正如市场流传着一种说法:谁能解决电池储能瓶颈,谁就有机会成为下一个世界首富。

这是宁德时代一项飞速增长的业务。ICC鑫椤资讯数据显示,2021年宁德时代储能电池产量市占率已位居全球第一。财报同时披露,2021年储能系统业务的营收高达136.2亿元,同比增长601%。截至目前,宁德时代的储能业务已经与国家能源集团、中国能建、中国华电、三峡集团、阳光电源等企业签署了战略合作协议。

站在当下,回顾电池产业的发展历程,大家可能会发现:第一阶段是各大厂商核心技术的比拼,只有做到行业领先,动力电池企业才能拥有市场的“敲门砖”。宁德时代就是因为有充足的技术储备,抓住了以三元电池为主流的时机,一举打败LG新能源等巨头,从此稳居全球第一。直至今日,宁德时代也依然在持续开展固态电池、钠离子电池等前沿技术的研发。

而第二阶段则是交付产能的比拼,几乎所有电池厂商都在跑马圈地。截至目前,宁德时代已成立宁德、溧阳、上海、厦门以及德国慕尼黑五大研发中心,这在行业内都为数不多。而作为一家国际巨头,宁德时代也在全球坐拥十大生产基地,同样将对手甩在身后。最新消息,宁德时代450亿元的定增计划已获证监会批准,所募资金正是用于135GWh锂电池产能建设等项目。

当下,全球电池产业正向第三个阶段迈进,即产业链布局的横纵比拼。早在2020年8月,宁德时代发布公告称将对境内外产业链上下游优质上市企业进行投资,投资总额将不超过190.67亿元。另据投资界不完全统计,宁德时代公开投资事件已有77起,涵盖了动力电池、储能、锂电池材料、充换电、自动驾驶、新能源汽车、乃至芯片等一整条新能源产业链。

毋庸置疑,这是一次综合实力的较量,势必又将上演一场淘汰赛,只有真正的强者才能笑到最后。宁德时代会继续笑傲群雄吗?我们拭目以待。

本文来源投资界,作者:刘博,原文:https://news.pedaily.cn/202205/491487.shtml

宁德时代财报动力电池